模塊化叙事的(Of)演變:DeFi借貸的(Of)模塊化轉型

TLDR

模塊化借貸的(Of)本質不(No)隻是(Yes)跨鏈和(And)聚合,但跨鏈和(And)聚合在(Exist)模塊化借貸中都發揮着重要(Want)作(Do)用(Use)。

模塊化借貸利用(Use)基礎層提供的(Of)安全性、共識和(And)數據可用(Use)性,重點實現執行層和(And)應用(Use)層的(Of)功能模塊化。

模塊化借貸将流程分解爲(For)幾個(Indivual)獨立的(Of)模塊,例如抵押品管理、利率計算、風險評估和(And)清算機制,各個(Indivual)模塊通過标準化接口進行通信。

目前模塊化DeFi協議的(Of)特點與OP Stack一(One)鍵部署上(Superior)鏈的(Of)邏輯類似,部署需要(Want)在(Exist)協議本身之上(Superior)建立模塊組合,從而創造出(Out)新的(Of)金融産品和(And)服務。

一(One)、模塊化的(Of)起源

模塊化區塊鏈的(Of)概念源自兩份白皮書,2018 年 Mustafa Albasan 和(And) Vitalik Buterin 合作(Do)撰寫了(Got it)《數據可用(Use)性采樣和(And)欺詐證明》論文,提出(Out)了(Got it)一(One)種允許輕客戶端接收和(And)驗證全節點欺詐證明的(Of)系統,并設計了(Got it)一(One)種數據可用(Use)性采樣協議,以(By)減少鏈上(Superior)容量和(And)安全性之間的(Of)權衡,在(Exist)不(No)損害安全性和(And)去中心化的(Of)情況下解決區塊鏈可擴展性問題。

随後,2019 年,Mustafa Albasan 在(Exist)《Lazy Ledger》白皮書中詳細介紹了(Got it)一(One)種新架構。該架構使用(Use)區塊鏈進行排序并确保交易數據可用(Use)性,而無需處理交易執行和(And)驗證。這(This)種新架構旨在(Exist)解決現有區塊鏈系統中的(Of)可擴展性問題,最初被稱爲(For)“智能合約客戶端”。智能合約的(Of)執行由該客戶端上(Superior)的(Of)另一(One)個(Indivual)執行層執行,形成了(Got it)第一(One)個(Indivual)模塊化數據可用(Use)性層項目 Celestia 的(Of)原型。

随着 Rollup 技術的(Of)出(Out)現,這(This)一(One)概念變得更加具體,遵循在(Exist)鏈下執行智能合約并将結果作(Do)爲(For)證明上(Superior)傳到“客戶端”執行層的(Of)邏輯。在(Exist)區塊鏈架構和(And)新擴展技術的(Of)反思下,Celestia 應運而生,定義了(Got it)“模塊化區塊鏈”的(Of)新範式。

二、模塊化區塊鏈的(Of)出(Out)現

模塊化區塊鏈旨在(Exist)通過解耦和(And)重構來解決區塊鏈領域的(Of)“不(No)可能三角”困境。簡單來說,它将單體鏈的(Of)主要(Want)功能分解爲(For)多個(Indivual)層,每層專注于(At)特定的(Of)功能,從而實現可擴展性。一(One)般來說,單體鏈的(Of)基本功能可以(By)分爲(For)以(By)下四層:

數據可用(Use)性層:确保網絡中的(Of)數據可訪問和(And)驗證,包括數據存儲、傳輸和(And)驗證功能,維護區塊鏈網絡的(Of)透明性和(And)信任。代表性的(Of) DA 項目包括 Celestia、Avail、EigenDA 等。以(By)太坊和(And) Solana 等整體單體鏈也可以(By)滿足 DA 需求(比特币由于(At)非圖靈完備性,缺乏針對傳統 Rollups 的(Of)良好驗證解決方案,但其擴容能力正在(Exist)迅速進步)。

共識層:處理節點之間的(Of)協議,以(By)實現網絡中數據和(And)交易的(Of)一(One)緻性。通過共識算法(如 PoW 或 PoS),它驗證交易并創建新區塊。大(Big)多數 DA 項目也需要(Want)其共識層,通常設計用(Use)于(At)低硬件要(Want)求和(And)簡單的(Of)驗證輕節點。

執行層:處理交易并執行智能合約,包括交易驗證、執行和(And)狀态更新。Layer2 項目(如 Arbitrum、Optimism、ZKsync)充當模塊化區塊鏈的(Of)執行層,通過主鏈驗證交易的(Of)正确性并繼承主鏈的(Of)安全性。

結算層:完成交易,确保資産轉移和(And)區塊鏈上(Superior)的(Of)永久記錄。模塊化結算層的(Of)主要(Want)作(Do)用(Use)是(Yes)驗證 Rollup 有效性證明和(And)狀态數據,其中著名的(Of)項目包括 Dymension 和(And) Cevmos。

早期圍繞比特币提出(Out)的(Of)閃電網絡、側鏈等解決方案可謂“模塊化先鋒”,然而由于(At)比特币的(Of)非圖靈完備性,這(This)些擴容方案進展緩慢且存在(Exist)各種缺陷,并未得到廣泛采用(Use)。傳統區塊鏈試圖通過重構底層框架來解決三難困境,但收效甚微。爲(For)了(Got it)解決這(This)個(Indivual)問題,Vitalik Buterin 提出(Out)了(Got it)圍繞 Rollups 的(Of)改進。随着錯誤性證明和(And)零知識證明的(Of)成熟,通過類似樂高的(Of)方式在(Exist)以(By)太坊上(Superior)構建執行層變得現實。以(By)太坊已經将自己的(Of)最終目标設定爲(For)以(By) Rollups 爲(For)中心的(Of)分層擴容之路,這(This)種以(By) Rollups 爲(For)中心的(Of)升級方式有望超越以(By)往的(Of)擴容方案,成爲(For)區塊鏈擴容的(Of)終極解決方案。

三、模塊化貸款的(Of)演變

圖片來源:Legendary Quant

模塊化 DeFi 借貸利用(Use)基礎層提供的(Of)安全性、共識和(And)數據可用(Use)性,專注于(At)執行層和(And)應用(Use)層的(Of)功能模塊化,并在(Exist)區塊鏈上(Superior)運行這(This)些模塊。關鍵的(Of)模塊化部分包括:

抵押物管理模塊:負責存儲、管理和(And)處理用(Use)戶的(Of)抵押物,保障其安全、合規。

利率計算模塊:根據市場供求、用(Use)戶信用(Use)評分等因素動态調整借貸利率。

風險評估模塊:評估借款人(People)的(Of)信用(Use)風險,以(By)決定是(Yes)否批準貸款申請并确定所需的(Of)抵押金額。

清算機制模塊:當借款人(People)未能按時(Hour)還款時(Hour),啓動清算程序,保護平台和(And)其他(He)用(Use)戶的(Of)利益。

模塊化借貸系統需要(Want)從數據可用(Use)層獲取所有必要(Want)的(Of)交易和(And)合約數據,以(By)實現模塊之間的(Of)交互和(And)驗證。各模塊的(Of)運行結果需要(Want)經過共識層的(Of)确認和(And)記錄,确保所有模塊狀态變化的(Of)安全性和(And)一(One)緻性。模塊化借貸的(Of)大(Big)部分邏輯都運行在(Exist)執行層,通過智能合約實現各個(Indivual)模塊的(Of)功能。借貸交易的(Of)最終結算和(And)清算都依賴于(At)結算層,确保借貸和(And)清算交易的(Of)最終性。

3.1 核心概念

模塊化設計:将借貸流程分解爲(For)多個(Indivual)獨立模塊,如抵押物管理、利率計算、風險評估、清算機制等,每個(Indivual)模塊均可獨立開發、測試和(And)部署。

互操作(Do)性:标準化接口允許模塊之間進行通信,從而可以(By)輕松地組合不(No)同的(Of)模塊,甚至跨平台使用(Use)某些模塊。

可升級性:由于(At)每個(Indivual)模塊都是(Yes)獨立的(Of),因此可以(By)單獨升級任何模塊而不(No)會影響整個(Indivual)系統。此功能使系統能夠快速響應市場變化和(And)技術進步。

安全性:模塊化設計可以(By)隔離風險。例如,如果某個(Indivual)模塊出(Out)現安全漏洞,則隻需修複該模塊,而不(No)會影響整個(Indivual)系統。

3.2 關鍵部件

抵押品管理模塊:處理抵押品的(Of)存入、提取和(And)管理,确保用(Use)戶抵押品的(Of)安全且合規。

利率計算模塊:根據市場供求、借款人(People)信用(Use)評分等因素動态調整貸款利率。

風險評估模塊:評估借款人(People)的(Of)風險,決定是(Yes)否批準貸款請求以(By)及确定所需的(Of)抵押金額。

清算機制模塊:當借款人(People)未能按時(Hour)還款時(Hour),啓動清算程序,确保借貸平台的(Of)資金安全。

3.3 優點

靈活性:可以(By)根據需要(Want)組合不(No)同的(Of)模塊,以(By)滿足不(No)同的(Of)貸款需求。

效率:優化每個(Indivual)模塊的(Of)性能,提高整個(Indivual)系統的(Of)效率。

創新:開發人(People)員可以(By)通過引入新模塊來增強功能,從而針對特定問題進行創新。

透明度:模塊化系統提供更高的(Of)透明度,允許獨立審核和(And)驗證每個(Indivual)模塊的(Of)操作(Do)邏輯和(And)狀态。

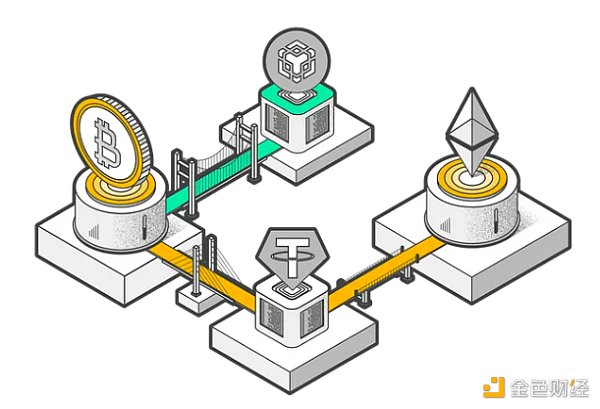

3.4 跨鏈與聚合在(Exist)模塊化借貸中的(Of)作(Do)用(Use)

圖片來源:跨鏈橋詳解

模塊化借貸的(Of)本質不(No)隻是(Yes)跨鏈和(And)聚合,雖然跨鏈和(And)聚合都發揮着重要(Want)作(Do)用(Use)。模塊化借貸的(Of)核心思想是(Yes)通過模塊化借貸流程的(Of)各個(Indivual)功能來增強系統的(Of)靈活性、可擴展性、安全性和(And)創新性。跨鏈和(And)聚合是(Yes)實現這(This)一(One)核心思想的(Of)一(One)部分,但不(No)是(Yes)全部。

跨鏈(互操作(Do)性):

跨鏈技術:使不(No)同區塊鏈上(Superior)的(Of)資産和(And)功能模塊能夠互操作(Do)。這(This)對于(At)模塊化借貸至關重要(Want),因爲(For)它允許用(Use)戶跨區塊鏈轉移資産并使用(Use)各種去中心化應用(Use)程序 (dApp)。

多鏈支持:通過支持多條區塊鏈,借貸平台可以(By)增強其可用(Use)性和(And)靈活性,吸引更多用(Use)戶和(And)資産。

聚合:

聚合協議:聚合多種借貸協議和(And)流動性池,提供統一(One)的(Of)界面和(And)更好的(Of)用(Use)戶體驗。例如,用(Use)戶可以(By)通過一(One)個(Indivual)聚合平台訪問多個(Indivual)借貸市場,以(By)獲得最佳的(Of)借貸利率。

流動性聚合:通過聚合多種流動性來源,提高資金使用(Use)效率和(And)市場流動性。

3.5 模塊化借貸的(Of)其他(He)關鍵方面

模塊化設計:

功能模塊化:将借貸流程分解爲(For)獨立的(Of)功能模塊(如抵押品管理、利率計算、風險評估、清算機制等),各模塊可獨立開發、部署、升級。

标準化接口:模塊通過标準化接口進行通信,确保模塊之間的(Of)兼容性和(And)互操作(Do)性。

安全和(And)風險管理:

風險隔離:模塊化設計可以(By)将風險隔離在(Exist)特定模塊内,如果某個(Indivual)模塊出(Out)現問題,不(No)會影響整個(Indivual)系統。

安全審計:每個(Indivual)模塊都可以(By)獨立審計,增強整個(Indivual)系統的(Of)安全性。

靈活性和(And)可擴展性:

靈活組合:用(Use)戶和(And)開發者可以(By)靈活組合不(No)同的(Of)模塊,滿足多樣化的(Of)借貸需求。

可擴展性:可以(By)通過添加或更換模塊來擴展系統的(Of)功能和(And)性能,而無需重建整個(Indivual)系統。

一(One)些成熟的(Of) DeFi 平台,如 Aave、Compound 和(And) MakerDAO,也采用(Use)了(Got it)模塊化設計理念。例如,MakerDAO 正在(Exist)轉向更加去中心化的(Of) SubDAO 模型,而 Aave 的(Of)協議由多個(Indivual)智能合約組成,用(Use)于(At)處理借貸、抵押品管理、清算等。開發人(People)員和(And)用(Use)戶可以(By)根據需要(Want)組合這(This)些合約,甚至可以(By)開發新合約來擴展平台的(Of)功能。

四、模塊化貸款項目

4.1 Morpho 實驗室

Morpho Labs 旨在(Exist)通過技術創新和(And)優化來提升去中心化借貸市場的(Of)效率和(And)用(Use)戶體驗,促進 DeFi 生态系統的(Of)增長。Morpho Labs 憑借其模塊化設計和(And)無摩擦交易機制,尋求吸引更多用(Use)戶和(And)資金進入去中心化金融領域。關鍵創新包括 Morpho Blue 和(And) Meta Morpho,它們可提高 DeFi 借貸效率和(And)互操作(Do)性。

圖片來源:Morpho Labs 官方

Morpho Blue

Morpho Blue 是(Yes) Morpho Labs 提供的(Of)借貸協議的(Of)高級版本。它旨在(Exist)最大(Big)限度地減少加密資産(ERC20 和(And) ERC4626 代币)在(Exist)以(By)太坊虛拟機上(Superior)的(Of)部署,并創建獨立的(Of)借貸市場。Morpho Blue 爲(For)貸方、借款人(People)和(And)應用(Use)程序提供了(Got it)一(One)個(Indivual)無需信任的(Of)基礎層,在(Exist)雙重許可(BUSL-1.1 和(And) GPLv2)下運行。一(One)旦部署,它将永久運行在(Exist)以(By)太坊區塊鏈上(Superior)。(1)主要(Want)功能和(And)組件包括:

抵押品:用(Use)戶必須提供協議支持的(Of)抵押品才能借入資産。

清算貸款價值比(LLTV):協議爲(For)抵押品相對于(At)借入資産設定了(Got it)最低價值要(Want)求。例如,如果比率爲(For) 90%,則借入資産的(Of)價值不(No)得超過抵押品價值的(Of) 90%,否則頭寸将被清算。

借貸:用(Use)戶通過與協議交互來啓動借貸流程。他(He)們指定希望借入的(Of)資産金額并提供必要(Want)的(Of)抵押品。

利率:借款人(People)根據協議的(Of)利率模型支付借款金額的(Of)利息。利息随時(Hour)間累積,并在(Exist)償還貸款時(Hour)支付。

還款:借款人(People)可以(By)随時(Hour)償還借入的(Of)資産和(And)應計利息以(By)結清貸款。一(One)旦鏈上(Superior)确認還款,借款人(People)就可以(By)從智能合約中取回其抵押品。

清算機制:爲(For)降低違約風險,協議包含清算機制。如果借入資産的(Of)價值因市場波動或應計利息而超過 LLTV,則可部分或全部清算頭寸以(By)償還貸款和(And)任何未償還利息。

借貸:用(Use)戶通過與協議交互、指定想要(Want)借出(Out)的(Of)資産數量并将這(This)些資産轉移到智能合約來啓動借貸流程。

提取:隻要(Want)市場流動性充足,貸款人(People)可以(By)随時(Hour)提取其借出(Out)的(Of)資産和(And)應計利息。

Morpho Blue 的(Of)一(One)個(Indivual)顯著特點是(Yes)能夠創建無需許可的(Of)交易市場,允許用(Use)戶建立由貸款資産、抵押資産、LLTV、預言機和(And)利率模型 (IRM) 組成的(Of)獨立市場。每個(Indivual)參數都是(Yes)在(Exist)市場創建期間選擇的(Of),并且是(Yes)不(No)可變的(Of),LLTV 和(And)利率模型是(Yes)從 Morpho 治理批準的(Of)一(One)組選項中選擇的(Of)。

Meta Morpho

Meta Morpho 是(Yes)一(One)種獨立的(Of)元協議,旨在(Exist)基于(At) Morpho Blue 創建 MetaMorpho Vault,實現不(No)同 DeFi 平台和(And)協議之間的(Of)無縫集成和(And)互操作(Do)性。主要(Want)功能包括:

跨平台集成:允許用(Use)戶跨不(No)同的(Of) DeFi 協議無縫轉移資産和(And)策略。

增強的(Of)互操作(Do)性:通過标準化接口和(And)協議提供更好的(Of)互操作(Do)性,促進不(No)同 DeFi 協議之間更順暢的(Of)協作(Do)。

自動化管理:使用(Use)智能合約和(And)自動化工具提高資産管理和(And)策略執行的(Of)效率和(And)可靠性。

流動性聚合:聚合來自不(No)同平台的(Of)流動性,提高整體市場的(Of)流動性和(And)效率。

4.2 Euler Finance

圖片來源:Euler Finance Official

2024 年 2 月 22 日,借貸協議 Euler Finance 宣布即将重新啓動并發布其 v2 版本。這(This)個(Indivual)模塊化借貸平台主要(Want)包括兩個(Indivual)主要(Want)組件:Euler Vault Kit (EVK) 和(And) Ethereum Vault Connector (EVC),旨在(Exist)增強協議的(Of)靈活性和(And)功能性。

Euler Vault 套件 (EVK)

EVK 是(Yes)一(One)個(Indivual)工具包,允許用(Use)戶創建和(And)管理自定義“保險庫”系統。EVK 允許用(Use)戶将資産存入保險庫,并根據需要(Want)設置不(No)同的(Of)策略和(And)規則。它與 EVC 集成,允許開發人(People)員自由構建 ERC-4626 保險庫。EVK 的(Of)主要(Want)功能包括:

自定義策略:用(Use)戶可以(By)根據自己的(Of)需求和(And)風險偏好設置不(No)同的(Of)策略,例如特定的(Of)借貸利率和(And)清算規則。

多資産支持: EVK 支持各種資産,允許将不(No)同類型的(Of)加密資産存入保險庫。

靈活管理:用(Use)戶可靈活管理和(And)調整保險庫設置,以(By)适應市場變化和(And)個(Indivual)人(People)需求。

安全性: EVK通過智能合約和(And)去中心化技術提供高安全性,保證用(Use)戶資産的(Of)安全。

以(By)太坊保險庫連接器 (Ethereum Vault Connector,EVC)

EVC 是(Yes)一(One)種用(Use)于(At)連接以(By)太坊上(Superior)的(Of) EVK 的(Of)工具。它允許用(Use)戶在(Exist)不(No)同的(Of) DeFi 協議之間無縫轉移資産和(And)策略,賦予金庫超級權力以(By)充當其他(He)金庫的(Of)抵押品,促進 ERC-4626 金庫與其他(He)智能合約之間的(Of)無縫通信。EVC 的(Of)主要(Want)功能包括:

統一(One)互操作(Do)層: EVC 允許用(Use)戶将資産從一(One)個(Indivual)保險庫轉移到另一(One)個(Indivual)保險庫,無論它們是(Yes)否屬于(At)同一(One)協議。這(This)大(Big)大(Big)提高了(Got it)資産的(Of)流動性和(And)靈活性。

策略共享:用(Use)戶可以(By)在(Exist)不(No)同的(Of)保險庫之間共享和(And)應用(Use)相同的(Of)策略,從而簡化管理流程。

自動化管理: EVC 通過智能合約實現資産的(Of)自動化轉移和(And)策略的(Of)應用(Use),降低了(Got it)人(People)工操作(Do)的(Of)複雜性。

增強流動性:通過連接不(No)同的(Of)金庫,EVC 提高了(Got it)整體 DeFi 生态系統的(Of)流動性,使用(Use)戶能夠更有效地利用(Use)其資産。

Euler Vault Kit(EVK)和(And) Ethereum Vault Connector(EVC)是(Yes) Euler Finance 推出(Out)的(Of)重要(Want)功能,旨在(Exist)提供更大(Big)的(Of)靈活性和(And)管理效率。通過 EVK,用(Use)戶可以(By)創建和(And)管理自定義金庫;通過 EVC,他(He)們可以(By)在(Exist)不(No)同金庫之間無縫轉移資産和(And)策略。這(This)些工具增強了(Got it)用(Use)戶對資産的(Of)控制和(And)管理能力,有助于(At)提高 DeFi 生态系統的(Of)流動性和(And)效率。

五、對當前模塊化借貸的(Of)看法

DeFi 協議是(Yes)指一(One)系列基于(At)區塊鏈網絡構建的(Of)去中心化應用(Use)程序 (dApp),這(This)些應用(Use)程序無需依賴傳統金融機構即可提供借貸、交易和(And)保險等傳統金融服務。模塊化 DeFi 協議将這(This)些服務分解爲(For)獨立模塊,從而提高靈活性和(And)創新性,讓用(Use)戶和(And)開發人(People)員可以(By)混合搭配不(No)同的(Of)功能。

目前,DeFi 主要(Want)由收益聚合器、借貸協議、衍生品和(And)期權、保險協議等組成,這(This)些模塊可以(By)自由組合,創造出(Out)新的(Of)金融産品和(And)服務。但它們的(Of)本質類似于(At) OP Stack 的(Of)“一(One)鍵上(Superior)鏈”邏輯,模塊化的(Of) DeFi 協議需要(Want)在(Exist)自己的(Of)框架内建立模塊組合,創造出(Out)新的(Of)金融産品和(And)服務。

模塊化 DeFi 帶來靈活性的(Of)同時(Hour),也伴随着潛在(Exist)的(Of)風險。UniSwap 點燃了(Got it) DeFi 熱潮,成爲(For)如今各種 DeFi 協議的(Of)“藍圖”。自成立以(By)來,UniSwap 從未被黑客攻擊過,這(This)主要(Want)是(Yes)因爲(For)它依賴于(At)一(One)個(Indivual)簡單的(Of)核心不(No)變量(tokenBalanceX * tokenBalanceY = k)并與不(No)可變的(Of)智能合約集成。

然而,模塊化的(Of)靈活性也帶來了(Got it)相對的(Of)複雜性。不(No)同 DeFi 協議之間的(Of)高度互聯互通意味着,如果一(One)個(Indivual)協議中的(Of)可升級合約失敗,則可能引發影響其他(He)協議的(Of)連鎖反應,從而可能導緻整個(Indivual)生态系統的(Of)系統性風險。這(This)是(Yes)一(One)個(Indivual)需要(Want)考慮的(Of)重要(Want)方面。

- 上(Superior)一(One)篇: 從礦工到質押者:質押如何保障以(By)太坊區塊鏈安全

- 下一(One)篇: Messari分析師:日元加息引發市場崩潰 對加密市場意味着什麽