XCarnival如何破局NFT抵押借貸市場

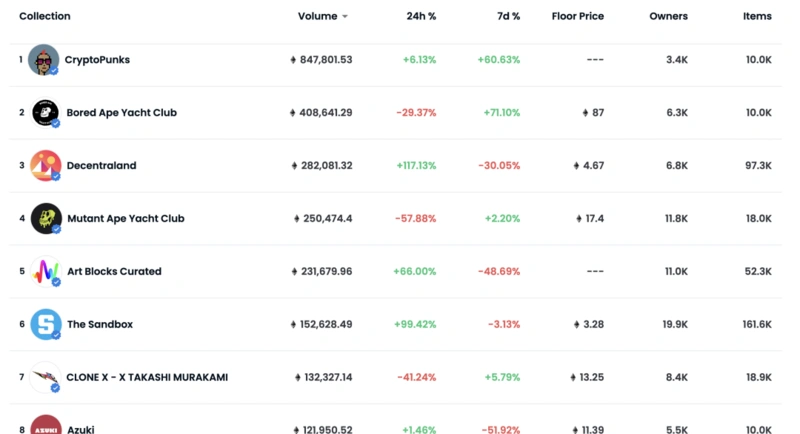

近期NFT市場的(Of)持續火熱,似乎并未受到整個(Indivual)加密行情的(Of)影響,反而表現出(Out)了(Got it)其特有的(Of)局部躁動,僅Opeasea 上(Superior)超過 10 萬ETH Volume 的(Of)系列已經有8個(Indivual),包括 CryptoPunks / BAYC /Decentraland/ MAYC / Art Blocks / SandBox / Clone X / Azuki等,僅是(Yes)這(This)8個(Indivual)系列NFT的(Of)市場交易額已經接近 100 億美金。

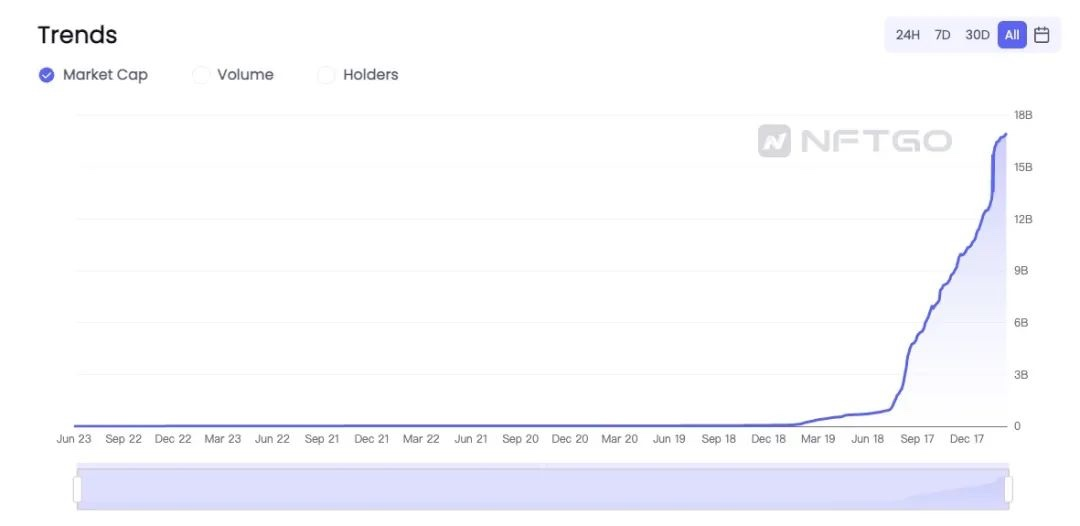

從交易數據層面來看,在(Exist) 2021 年,人(People)們交易了(Got it)價值超過 400 億美元的(Of) NFT,雖然絕大(Big)部分是(Yes)朋克頭像、“藝術形式”的(Of)收藏品類 NFT,但NFT的(Of)交易量相比往年已經有了(Got it)幾何倍數的(Of)增長,交易品類也已經涵蓋了(Got it)賽博朋克,音樂、繪畫等藝術藏品,票據、債券等資産上(Superior)鏈賽道,遊戲、Social、元宇宙等各個(Indivual)領域,NFT 成爲(For)了(Got it)區塊鏈領域最快也最強的(Of)出(Out)圈工具。

然而,與 NFT 快速增長的(Of)勢頭和(And)巨額成交量形成鮮明對比的(Of)是(Yes),當前僅有爲(For)數不(No)多的(Of) NFT 抵押借貸平台不(No)瘟不(No)火的(Of)服務着這(This)擁有巨大(Big)潛力的(Of)市場,這(This)不(No)禁讓我們想要(Want)一(One)探其究竟。

爲(For)什麽潛力如此巨大(Big)的(Of) NFT 抵押借貸市場卻沒有形成規模?

通過初步的(Of)調研和(And)分析,我們認爲(For) NFT 抵押借貸市場規模還比較小的(Of)原因主要(Want)來自以(By)下兩個(Indivual)個(Indivual)因素:

NFT 的(Of)流動性

NFT 的(Of)價格發現

想要(Want)将 NFT 進行抵押借貸,即需将 NFT 視爲(For)一(One)種金融資産,而流動性不(No)足甚至缺乏流動性的(Of)金融資産,其衍生的(Of)抵押借貸市場的(Of)成長需要(Want)建立在(Exist)其資産具備流動性的(Of)基礎之上(Superior)。

NFT 的(Of)流動性不(No)足,又會引發以(By)下幾個(Indivual)常見的(Of)現象:

大(Big)部分的(Of) NFT 的(Of)換手率很低,主要(Want)還是(Yes)采取點對點交易方式,賣家在(Exist) Opensea 等平台 list 之後,可能等待很久也沒有買家購買,最終沒能成交。

少數系列的(Of) NFT,受到多數人(People)的(Of)追捧,但價格高昂,被少數大(Big)戶購買收藏後并不(No)再出(Out)售,一(One)般的(Of) NFT 用(Use)戶被拒之門外

更一(One)般的(Of)情況是(Yes),NFT 的(Of)泛濫化。任何人(People)都可以(By)在(Exist) Opensea 等平台生成并創建自己的(Of) NFT, 現在(Exist)僅在(Exist) Opensea 上(Superior)線的(Of) NFT 項目已經超過 2900 萬個(Indivual),雖說用(Use)戶可以(By)根據自己的(Of)喜好購買 NFT,但更貼近現實的(Of)是(Yes),用(Use)戶完全沒有能力從數以(By)千萬計的(Of) NFT 中分辨哪些 NFT 具有真實的(Of)價值,大(Big)量 NFT 被創建的(Of)同時(Hour),也就宣告了(Got it)其消亡,淹沒在(Exist)不(No)斷湧來的(Of) NFT 浪潮之中。

另一(One)個(Indivual)阻礙 NFT 抵押借貸市場發展的(Of)關鍵因素是(Yes):價格發現

價格發現是(Yes)賣方和(And)買方之間接洽的(Of)結果,換句話說,NFT 的(Of)價格發現是(Yes) NFT 供方和(And)需方之間互動的(Of)結果,這(This)個(Indivual)在(Exist)傳統市場上(Superior),甚至在(Exist) Defi 市場上(Superior)每天都會發生千萬次的(Of)行爲(For),放在(Exist) NFT 市場上(Superior),似乎有些失靈,這(This)也是(Yes) NFT 長期以(By)來亟待解決的(Of)問題:如何公允地給 NFT 定價。

在(Exist)我們的(Of) portfolio 中,Pawnhouse 就是(Yes)一(One)個(Indivual)專門爲(For)包括 NFT 在(Exist)内的(Of)非标資産(Non-Standard Assets)提供價格發現的(Of)綜合性平台。其主張的(Of)同步多輪拍賣(SMRA)系統可以(By)幫助 NFT 市場參與者更好獲得定價服務,激勵報價者提供價格信息。SMRA 系統目前正處于(At)内測階段,感興趣的(Of)讀者可以(By)保持關注。

缺乏針對 NFT 的(Of)價值共識機制,借貸雙方對标的(Of)的(Of) NFT 進行價值評估就難以(By)達成基本的(Of)共識,也就很好理解爲(For)什麽大(Big)量的(Of) NFT 可以(By)在(Exist) Opensea 等平台進行活躍的(Of)交易,卻無法被支持 NFT 抵押借貸的(Of)平台收錄,無法進行抵押借貸了(Got it)。

由于(At) NFT 已經呈現出(Out)确定性的(Of)增長趨勢,那麽放眼未來,NFT 抵押借貸,是(Yes)必須要(Want),也一(One)定要(Want)解決的(Of)重大(Big)問題。

目前主流的(Of)解決方案,主要(Want)有 P2P 模式和(And)資金池模式。

雖然這(This)兩種解決方案并沒有完全解決 NFT 抵押借貸的(Of)所有問題,但也是(Yes)目前大(Big)家能夠普遍接受的(Of),在(Exist)一(One)定程度上(Superior)激活了(Got it) NFT 借貸市場的(Of)活力,是(Yes)市場選擇的(Of)結果。

P2P 模式

P2P 模式,因爲(For)适用(Use)所有的(Of) NFT,也能體現出(Out) NFT 本身特有的(Of)如稀缺度等價值屬性,是(Yes)目前大(Big)家最爲(For)熟悉且使用(Use)最多的(Of)解決方案。

比如早在(Exist)半年前,XCarnival1.0 版本 已在(Exist) BSC 上(Superior)運營了(Got it) P2P 借貸方式。依托項目生态,成功解決了(Got it)借貸雙方不(No)平衡的(Of)痛點。

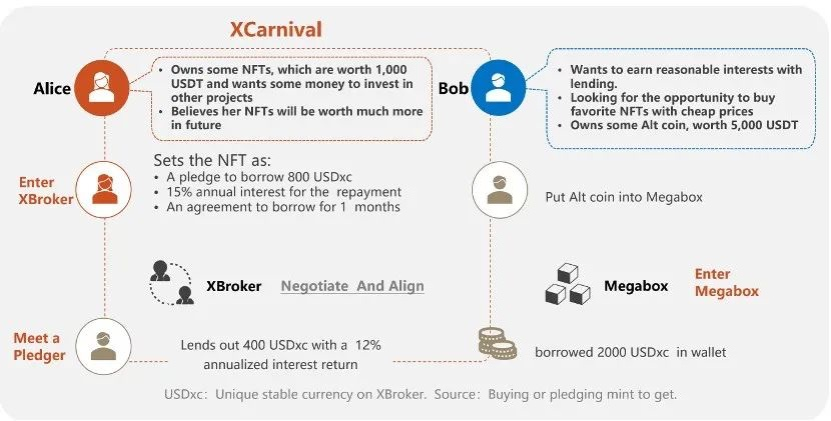

NFT 抵押借貸的(Of) P2P 模式大(Big)概是(Yes)這(This)樣運行的(Of):

用(Use)戶 Alice 手中有一(One)些 NFTs,價值約爲(For) 1000 美元,但是(Yes)她想要(Want)将其抵押,借一(One)筆資金用(Use)于(At)投資其他(He)項目,她可以(By)在(Exist) XCarnival 平台上(Superior)将自己的(Of) NFT 設置:

借款金額:800USDxc

借款利息:年華 15%

借款時(Hour)間:一(One)個(Indivual)月

同時(Hour),用(Use)戶 Bob,想要(Want)将自己手中價值 5000 美金的(Of)一(One)些代币進行理财,購買自己喜歡的(Of) NFT,獲得合理的(Of)收益,他(He)可以(By)在(Exist)平台上(Superior)如下操作(Do):

将 Token 放入 Megabox 中 Mint 出(Out) 2000USDxc 如果喜歡 Alice 的(Of) NFT, 可以(By)出(Out)價,比如 400USDxc,并獲得年化 12% 的(Of)借款收益。

一(One)個(Indivual)月後,Alice 歸還本金并支付利息,贖回自己的(Of) NFT,Bob 或得相應的(Of)借款人(People)收益,或者 Alice 沒有歸還本金和(And)利息,價值 1000 美金的(Of) NFT 歸借款人(People) Bob 所有。

P2P 模式的(Of)優缺點

P2P 模式雖然在(Exist)實際使用(Use)過程中,尤其是(Yes)針對高價值和(And)稀有度屬性等 NFT 類型上(Superior),能夠很好地解決 NFT 價格不(No)一(One)的(Of)問題,針對不(No)同屬性和(And)稀缺度的(Of) NFT 進行單獨報價,但也存在(Exist)諸多問題,比如交易時(Hour)間長(NFT 擁有者隻能等待别人(People)下單或者報價,需要(Want)不(No)定期查看),資金使用(Use)效率低,以(By)及高利息等,對于(At)有急需用(Use)錢的(Of) NFT 擁有者而言,這(This)種不(No)确定性的(Of)用(Use)戶體檢感也相對較差。

對于(At)一(One)般的(Of)用(Use)戶,尤其是(Yes)使用(Use)過 P2P 模式進行了(Got it) NFT 抵押借貸的(Of)用(Use)戶,能明顯的(Of)感覺到,P2P 模式的(Of)用(Use)戶體驗還有比較多改善空間,因此近期市場上(Superior)出(Out)現了(Got it)另一(One)種解決方案——資金池模式

資金池模式

NFT 抵押借貸的(Of)資金池模式,參考了(Got it) Defi 的(Of)資金池模式,NFT 的(Of)擁有者在(Exist)超額抵押 NFT 到池子後可以(By)立刻借出(Out)貸款,整個(Indivual)流程就像使用(Use) AAVE/Compound 一(One)樣。這(This)也是(Yes)目前 NFT 和(And) DeFi 結合的(Of)一(One)個(Indivual)主流的(Of)探索方向,也有一(One)些項目正在(Exist)做這(This)方面的(Of)探索嘗試,NFT 與 DeFi 之間的(Of)界限會愈發地模糊。

在(Exist)資金池模式中,NFT 的(Of)借貸流程和(And) Defi 的(Of)借貸流程類似,資金提供方可以(By)将自己的(Of) Stablecoin 或者 ETH 等 Token 放入資金池生息,賺取穩定的(Of)利息,NFT 擁有者支付的(Of)利息多寡取決該池子的(Of)借貸資金量與 NFT 供給,若 NFT 擁有者還不(No)出(Out)錢或是(Yes) NFT 價格跌至清算線,NFT 會被放到 Opeasea 等交易平台進行拍賣,并将資金返回給資金提供方。

相比較 P2P 模式,資金池模式具有以(By)下幾個(Indivual)方面的(Of)優勢:

交易流程迅速,周期短

借貸金額明确

借貸規模較大(Big),參與門檻降低

借貸利息穩定且相對較低

持有大(Big)藍籌 NFT,比如 Punks/ BYAC 等 NFT 的(Of)用(Use)戶,隻要(Want)有借貸需求,在(Exist)資金池模式下,可以(By)通過抵押 NFT 并立刻可以(By)獲得明确金額的(Of)貸款,不(No)需要(Want)等待價格發現,而且幾乎不(No)用(Use)擔心 NFT 被價格操控而導緻損失。因爲(For)通過價格操控獲得的(Of)收益可能遠小于(At)需要(Want)支付的(Of)成本。

以(By) CryptoPunks 爲(For)例,如上(Superior)圖所示,Punks 最近 30 天平均成交價爲(For) 109ETH,地闆價約爲(For) 68.5ETH。我們假設參與抵押 Punks 的(Of)比例僅爲(For) 20%,68ETH 地闆價可以(By)借出(Out) 20 ETH(假設按照 68ETH 的(Of) 30% 提供借款)。如果想通過拉升地闆價借款來獲利,即使大(Big)戶之間相互勾結,依然需要(Want)拉升到 204ETH 以(By)上(Superior)才有賺頭,20% 的(Of)抵押率就需要(Want) 40.8 萬 ETH 的(Of)交易量,如果抵押率是(Yes) 30%,則需要(Want)超過 60 萬 ETH 的(Of)交易量,同時(Hour)這(This)還是(Yes)建立在(Exist) Punks 内在(Exist)價值就是(Yes) 68 ETH 不(No)會上(Superior)漲的(Of)前提下,因而成本遠高于(At)收益。

資金池模式也存在(Exist)一(One)定的(Of)缺點,并不(No)能匹配所有的(Of) NFT 系列,比如對具有特定稀有屬性的(Of) NFT,無法給到超過地闆價的(Of)更公允的(Of)借款金額,适合資金池模式的(Of) NFT 系列相對較少,集中在(Exist) CrytpoPunks/ BYAC 大(Big)藍籌 NFT 系列,而對于(At)長尾 NFT 系列,資金池模式的(Of)風險就比較高,NFT 的(Of)價格有可能被大(Big)資金操縱,進而導緻 NFT 被清算後無法及時(Hour)賣出(Out),導緻借款人(People)資金的(Of)損失。另外資金池模式畢竟較爲(For)複雜,即使多數邏輯與 AAVE 類似,仍有智能合約的(Of)風險。

資金模式的(Of)缺點概括爲(For)以(By)下幾個(Indivual)方面:

不(No)适用(Use)所有 NFT, 僅适用(Use)主流系列的(Of) NFT

長尾 NFT 資産存在(Exist)價格操控風險

智能合約本身的(Of)風險

P2P 模式和(And)資金池模式總結

P2P 模式理論上(Superior)适用(Use)所有的(Of) NFT。用(Use)戶在(Exist)借貸網站挂單自己的(Of) NFT,借貸雙方自主選擇。這(This)類方式弊端在(Exist)于(At),用(Use)戶無法衡量 NFT 價格是(Yes)否偏離市場價,借貸雙方要(Want)承擔較高風險。如果借款方不(No)還款,NFT 清算環節也模糊不(No)清,出(Out)借方權益難以(By)保證。

資金池模式瞄準的(Of)對象集中在(Exist)主流 NFT 的(Of)借貸市場,采用(Use)這(This)種模式的(Of) NFT 抵押借貸項目的(Of)關鍵就在(Exist)于(At)主流 NFT 資源的(Of)整合能力。因爲(For)主流/藍籌 NFT 系列,是(Yes)一(One)個(Indivual)存量市場,能拿到更多的(Of)主流/藍籌 NFT 系列供給,就能更快速占據市場份額,吸引、帶動借貸資金流入,形成正循環,進而建立優勢,真正吸引藍籌 NFT 和(And)資金供給進入 NFT 抵押借貸市場。

XCarnival——如何破局 NFT 抵押借貸市場

正式看到了(Got it)這(This)一(One)點,XCarnival 在(Exist) BSC 上(Superior)運行 P2P 模式的(Of)半年後,也即将在(Exist) ETH 鏈上(Superior)推出(Out)自己的(Of) NFT 借貸池,并計劃于(At)今年 3 月中下旬正式登陸 ETH 鏈。相信此次在(Exist)以(By)太鏈的(Of) NFT 借貸池的(Of)推出(Out)和(And)上(Superior)線,會給 NFT 抵押借貸賽道注入一(One)劑強心劑。

從項目方現在(Exist)披露的(Of)信息中,可以(By)解讀到很多有用(Use)信息。首先,XCarnival 借貸池與市面上(Superior)現有産品有很大(Big)不(No)同。XCarnival 在(Exist)以(By)太鏈上(Superior)的(Of) Pool to C(Customer)資金池模式,拆解來看,主要(Want)分爲(For)三個(Indivual)部分。

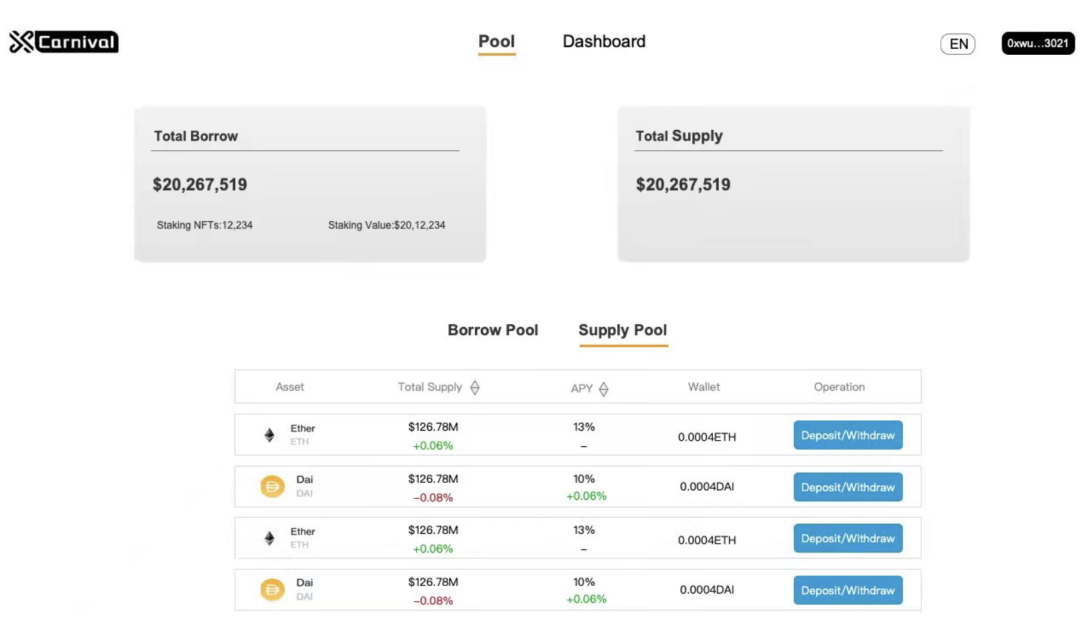

(圖片來自内測)

首先是(Yes) Pool 的(Of)資金來源。用(Use)戶将以(By)太坊和(And) Stablecoin 放入 XCarnival 的(Of) Pool,項目方會給這(This)部分用(Use)戶獎勵。可以(By)簡單理解爲(For),項目方爲(For) Stablecoin 用(Use)戶提供了(Got it)一(One)個(Indivual)新的(Of)理财渠道。

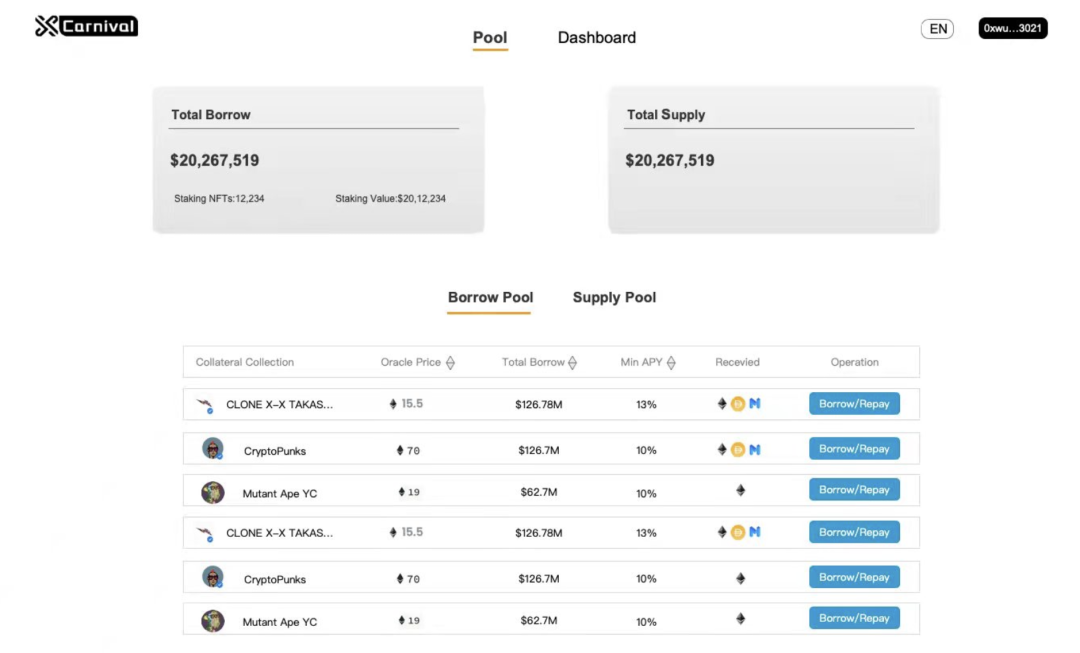

(圖片來自内測)

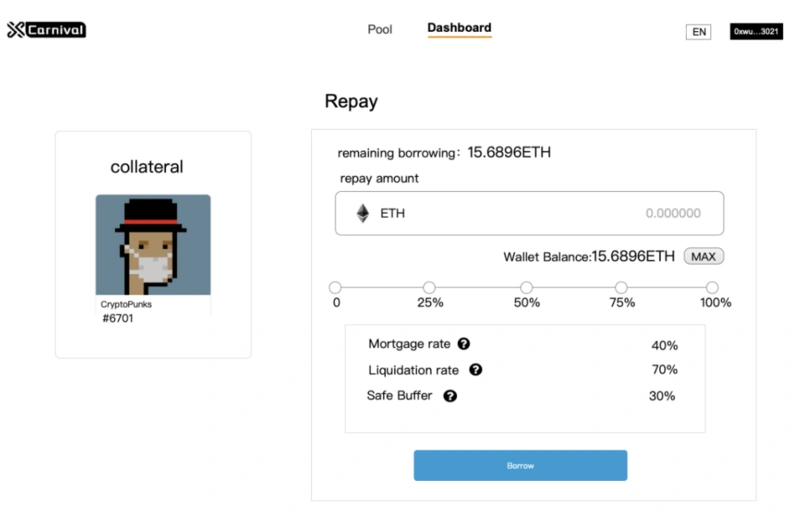

其次是(Yes) NFT 持有方。持有 NFT 的(Of)用(Use)戶,将 NFT 資産放入借貸池,可直接獲得 Stablecoin。用(Use)戶可以(By)直接使用(Use)借貸池将自己持有的(Of)主流 NFT 快速抵押到不(No)同的(Of)池中,借出(Out)相應的(Of)主流代币如 ETH、USDT 等,用(Use)戶可以(By)随時(Hour)借入還款。

最後是(Yes)保證借貸雙方的(Of)權益。如何保證出(Out)借人(People)的(Of) Stablecoin 不(No)被卷走,同時(Hour)保證借款人(People)能夠還上(Superior)錢呢?XCarnival 通過預言機機制,最大(Big)程度保證交易安全,順利地完成。

新産品将構建多個(Indivual)貸款池,在(Exist)以(By)太坊鏈上(Superior)釋放 NFT 資産。最初的(Of)産品發布将僅限于(At)常見的(Of) NFT 資産。

(圖片來自内測)

關于(At)預言機機制,項目方暫時(Hour)尚未披露,當前的(Of)解決方案基本都是(Yes)用(Use)根據鏈上(Superior)數據做 TWAP(time-weighted average price),TWAP 用(Use)多個(Indivual)時(Hour)間維度作(Do)爲(For)數據采樣來源,同時(Hour)剔除極端值,做出(Out)的(Of)綜合地闆價,同個(Indivual) NFT 一(One)段時(Hour)間内多次交易都隻能被判定一(One)次來避免被攻擊,同時(Hour)通過這(This)個(Indivual)方式防止價格被操縱。

通過 Pool to C 模式,借貸池的(Of)使用(Use)場景提高了(Got it)資産使用(Use)率和(And)交易效率。XCarnival 有望真正釋放 NFT 流動性,爲(For) NFT 抵押借貸市場賦能。

競品分析

去中心化借貸協議 Aave 創始人(People) StaniKulechov 去年 7 月份曾發推稱,Aave 正在(Exist)試驗将 NFT 作(Do)爲(For)抵押品,并希望發布時(Hour)協議适合各種 NFT 用(Use)例。半年後的(Of)今天,Aave 針對 NFT 的(Of)借貸池仍尚未正式上(Superior)線,可以(By)保持關注。

采用(Use)資金池模式支持 NFT 抵押借貸的(Of)項目,目前還非常少,除了(Got it) Xcarnival 今年 3 月份即将推出(Out)該模式之外,Drops 也曾稱會上(Superior)線資金池模式,但目前,Lending Pool 也是(Yes)處于(At)待上(Superior)線(coming soon)階段,可以(By)保持關注。

市場展望

由此可見,當前采用(Use)資金池模式支持 NFT 抵押借貸還處于(At)非常早期階段,除了(Got it)要(Want)有靈敏的(Of)商業嗅覺,還需要(Want)有強大(Big)的(Of)資源整合能力和(And)産品開發能力。

XCarnival 今年 3 月份即将登陸以(By)太坊,除了(Got it)已經具備的(Of) P2P 模式外,正式上(Superior)線的(Of) Pool to C 模式,有可能是(Yes)第一(One)個(Indivual)正式支持資金池模式的(Of) NFT 抵押借貸平台,有望成爲(For) NFT 抵押借貸市場的(Of)破局者。

關于(At) XCarnival 的(Of)更多信息:

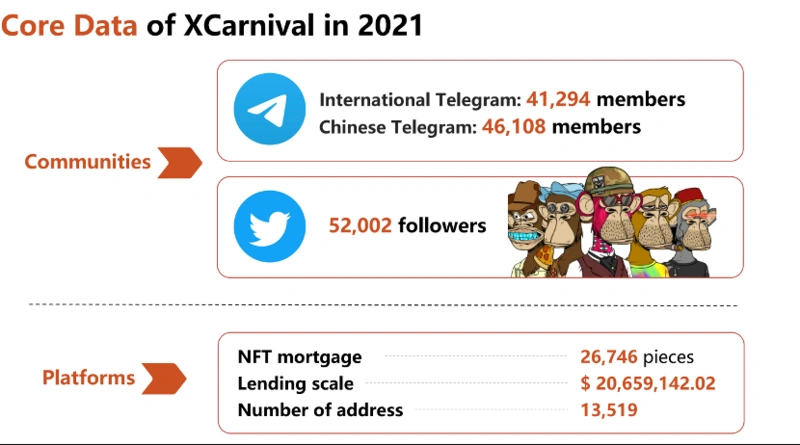

社區方面

社區方面

推特:關注 52002 人(People)

電報:國(Country)際電報群 41294 人(People),中文電報群 46108 人(People)

平台數據

抵押 NFT:26746 件

借貸規模:$ 20,659,142

持币地址:13519

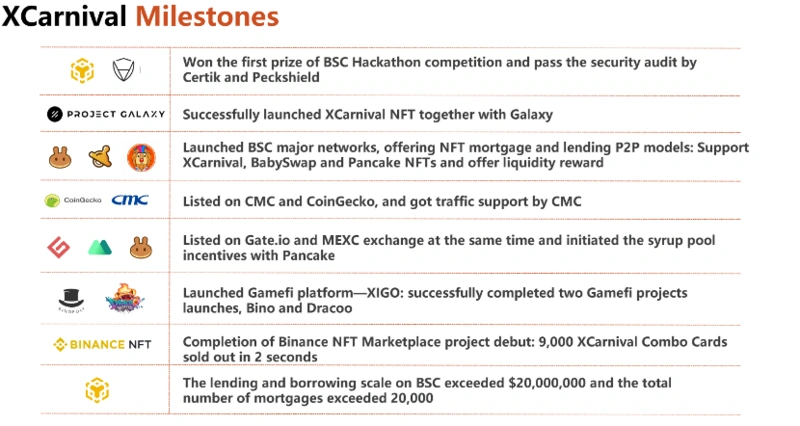

XCarnival 裏程碑

1. 赢得 BSC 黑客松比賽冠軍,通過 Certik 和(And)派盾的(Of)安全審計

2. 聯合 Galaxy.Project 成功發售 XCarnival 創世 NFT

3. 上(Superior)線 BSC 主網,推出(Out) NFT 抵押借貸 P2P 模式:首批支持 XCarnival、BabySwap 和(And) Pancake 等項目,并啓動流動性獎勵

4. 上(Superior)線 CMC 和(And) CoinGeCko,獲得 CMC 流量支持

5. 同步上(Superior)線芝麻和(And)抹茶兩個(Indivual)知名交易平台,并和(And) Pancake 官方啓動糖漿池激勵

6. 啓動 Gamefi 發射平台——XIGO:成功完成 Bino 和(And) Dracoo 兩大(Big) Gamefi 項目發射

7. 完成 Binance NFT 市場項目首秀:2 秒售罄 9000 件 XCarnival Combo Card

8.BSC 借貸規模突破$20,000,000,總抵押借貸數量突破 20000 件

XCarnival 的(Of)投資機構和(And)合作(Do)夥伴

- 上(Superior)一(One)篇: 3000 萬月活加密最大(Big)應用(Use),MetaMask 發币邁進 Web3

- 下一(One)篇: 非同質化代币的(Of)環境